Tapering騒動、FOMC次期議長レースと米国発のお騒がせ事象に振り回される9月でしたが、今度は古くて新しいテーマ・・・米国政府の負債上限引上げ問題が大きなテーマとして再浮上してきました。所謂Debt Ceilingの事ですね。議会両院が上限引上げを認めてくれないと連邦政府の行政機能は10月中旬にも麻痺すると言う恐ろしさです。

米国のみならず、日本が消費税を引き上げるのも、欧州が緊縮財政に耐え忍ぶのも全ては国家財政が返済能力を超える懸念のある負債を抱えているからに他なりません。

根の深いテーマなのですが、米国の投資助言業界の最大手の一つで米国の負債をQE政策による強制インフレで帳消しを狙う動きを強く批判している会社のレポートにあった以下の一文が目に止まりました。

No less a person than legendary investor Warren Buffett warned in 2003 that our national preference for consumption rather than thrift would eventually ruin our currency and spark a financial crisis.

格好いいですね・・・

要は、Legendary investor Warren Buffett warned in 2003 that our national preference for consumption rather than thrift would eventually ruin our currency and spark a financial crisis. (カリスマ投資家であるバフェット氏は2003年に次の警告を発している。米国民の倹約よりも消費に勤しむ性向はやがて米ドルの価値を破壊し金融危機を勃発させ兼ねないと。)

という意味ですが、冒頭にNo less a person than と付す事によってより説得力を強めていると言う事なのですが、No less a person than XX ⇒XXのような人ですら、他ならぬXXは、泣く子も黙るXXは、と言う人物の強調になっています。person(人)のところに有力者を意味するpersonageを使う事も多いと思います。

凄く格好いいと思いませんか?

いつかどこかで自分の名前がこういう感じで書かれたら・・・泣いちゃいますよね!

2013年9月29日日曜日

Review of the Week(Sept.23rd - Sept.27th.2013)

9月23日(月)~27日(金)の週の簡単なReviewです。

1 Key Events.

①欧州

・独9月IFOは107.7と先月の107.5から上昇も市場予想の

108には届かず。

・独GFK消費者信頼指数7.7に改善。

・ECBのDraghi総裁⇒新たなLTROを含む諸施策で短期金利を

低水準に維持する用意。

・同Nowotny氏⇒ECBが多くの施策を示していく事が重要。

・同Constancio副総裁⇒LTCOには拘らない。

・独9月CPI+1.4%yoy(予想通り)。

・スイスKOF1.53に改善(予想1.46)。

②米国

・NY連銀Dudley総裁⇒米経済は回復基調と財政危機の板挟み。

・Altanta連銀Leckhart総裁⇒今月のFOMCではQE規模維持を支持。

雇用回復に減速感。10月会合までに発表予定のデータでは

方針変更は無いだろう。

・シカゴ連銀Evans総裁⇒Tapering開始は1月の可能性に言及。

・Dallas連銀Fisher総裁⇒Tapering延期は連銀の信任失墜リスク。

WHの次期議長候補選定プロセスを批判。

Yellen副議長を支持しない。

・8月Durable Goods+0.1%(予想▲0.1%)。

・8月New Home Sales421千件に改善(ほぼ予想通り)。

・Q2GDP確定値+2.5%(予想+2.7%)。

・Debt Ceiling問題。Lew財務長官が議会に上限引上げを要求する

書簡を出す。

・上限引上げが無ければ10月中旬に財政枯渇。

・8月個人所得+0.4%、コアPCE+1.2%(予想通り)。

③英国

・9月CBI売上高34に大幅上昇。

・BOEのCarney総裁⇒景気回復は順調。追加QE考えない。

・先進国経済概ね順調。英国がそれを主導している。

・9月GFK消費者信頼感▲10に改善。

④日本

・8月Corporate Service Price Index+0.6%。

・安倍首相、今週に消費税率引き上げと景気刺激策の発表へ。

・麻生財務大臣は法人税率引下げや経済対策用の

新規国債発行には慎重。

・8月CPIコア+0.8%に上昇(予想+0.7%)。2008年以来最高値。

⑤ニュージーランド

・8月貿易収支が予想外の悪化⇒

▲nzd1,191mio(予想nzd▲700mio)⇒(過去5年の最悪値)

・同輸出が2011年9月以来の最低値。

主因は酪農製品輸出(▲1.8%yoy)。

2 金融市場

①株式市場

前週のセンチが腰折れ。調整的な下落へ。

②長期金利(債券市場)

長期金利は続落(債券価格が続伸)。

③商品市場

頭の重いレンジ取引。

④為替市場

・全体的にはレンジ取引の継続。

・米ドルは相対的に軟調基調。

・ユーロは対ドルで上昇基調も対GBPやCHFの域内クロスで軟調。

・円は下落後に反発。消費税と法人税の動向待ち。

1 Key Events.

①欧州

・独9月IFOは107.7と先月の107.5から上昇も市場予想の

108には届かず。

・独GFK消費者信頼指数7.7に改善。

・ECBのDraghi総裁⇒新たなLTROを含む諸施策で短期金利を

低水準に維持する用意。

・同Nowotny氏⇒ECBが多くの施策を示していく事が重要。

・同Constancio副総裁⇒LTCOには拘らない。

・独9月CPI+1.4%yoy(予想通り)。

・スイスKOF1.53に改善(予想1.46)。

②米国

・NY連銀Dudley総裁⇒米経済は回復基調と財政危機の板挟み。

・Altanta連銀Leckhart総裁⇒今月のFOMCではQE規模維持を支持。

雇用回復に減速感。10月会合までに発表予定のデータでは

方針変更は無いだろう。

・シカゴ連銀Evans総裁⇒Tapering開始は1月の可能性に言及。

・Dallas連銀Fisher総裁⇒Tapering延期は連銀の信任失墜リスク。

WHの次期議長候補選定プロセスを批判。

Yellen副議長を支持しない。

・8月Durable Goods+0.1%(予想▲0.1%)。

・8月New Home Sales421千件に改善(ほぼ予想通り)。

・Q2GDP確定値+2.5%(予想+2.7%)。

・Debt Ceiling問題。Lew財務長官が議会に上限引上げを要求する

書簡を出す。

・上限引上げが無ければ10月中旬に財政枯渇。

・8月個人所得+0.4%、コアPCE+1.2%(予想通り)。

③英国

・9月CBI売上高34に大幅上昇。

・BOEのCarney総裁⇒景気回復は順調。追加QE考えない。

・先進国経済概ね順調。英国がそれを主導している。

・9月GFK消費者信頼感▲10に改善。

④日本

・8月Corporate Service Price Index+0.6%。

・安倍首相、今週に消費税率引き上げと景気刺激策の発表へ。

・麻生財務大臣は法人税率引下げや経済対策用の

新規国債発行には慎重。

・8月CPIコア+0.8%に上昇(予想+0.7%)。2008年以来最高値。

⑤ニュージーランド

・8月貿易収支が予想外の悪化⇒

▲nzd1,191mio(予想nzd▲700mio)⇒(過去5年の最悪値)

・同輸出が2011年9月以来の最低値。

主因は酪農製品輸出(▲1.8%yoy)。

2 金融市場

①株式市場

前週のセンチが腰折れ。調整的な下落へ。

②長期金利(債券市場)

長期金利は続落(債券価格が続伸)。

③商品市場

頭の重いレンジ取引。

④為替市場

・全体的にはレンジ取引の継続。

・米ドルは相対的に軟調基調。

・ユーロは対ドルで上昇基調も対GBPやCHFの域内クロスで軟調。

・円は下落後に反発。消費税と法人税の動向待ち。

EUR : Looking Mixed.

ユーロについては市場参加者の見方も相当割れている感じです。一時は弱気派が圧倒していた事を思えば、今年のユーロのパフォーマンスは善戦以上と言う評価になる事は間違いないでしょう。

QE縮小(Tapering)や中国の失速懸念などを背景に一旦米ドルは強気相場に入るという見方をしている勢力は多いのですが、腰を入れた米ドルロングを仕込みに行っていない理由の太宗がユーロの予期せぬ持続的な強さと言う事になっています。最近は特にその手の説明をしているレポートを目にする機会が増えています。

では、欧州は危機を脱したと言うシナリオで動けるのか?と言う命題もあるのですが、これはこれで主に短期勢が興味を示しながらも本格的な動きを見送っている状況のようです。理由はユーロの域内クロスの弱さです。

この対スイスフラン、対英国ポンドでのユーロの弱さがこの通貨の先行きに対する見通しを非常に複雑にしています。

チャート的にはEURGBPの方が持続的な下落トレンドを示していますが、市場参加者の注目は寧ろEURCHFの反発時期に集まり始めています。

SNB(スイス中銀)がそろそろ神経質になってきているはずであり、いつEURの対CHFでの交換レートを持ち上げるべく介入を開始してもおかしくないからです。所謂アルゴリズムトレードの世界では、EURCHFを機械的に買い下がってはSNBの介入時に売り抜けると言う自動売買も相当広範囲に行われているのですが、そろそろ危険ゾーンという認識が高まっていると言う事ですね。

|

| EURUSD DAILY ⇒ More Than Hanging in. |

|

| EURJPY DAILY ⇒ Ranging Higher? |

QE縮小(Tapering)や中国の失速懸念などを背景に一旦米ドルは強気相場に入るという見方をしている勢力は多いのですが、腰を入れた米ドルロングを仕込みに行っていない理由の太宗がユーロの予期せぬ持続的な強さと言う事になっています。最近は特にその手の説明をしているレポートを目にする機会が増えています。

では、欧州は危機を脱したと言うシナリオで動けるのか?と言う命題もあるのですが、これはこれで主に短期勢が興味を示しながらも本格的な動きを見送っている状況のようです。理由はユーロの域内クロスの弱さです。

|

| EURCHF DAILY ⇒ Obviously Weak. |

|

| EURGBP DAILY ⇒ More So..... |

この対スイスフラン、対英国ポンドでのユーロの弱さがこの通貨の先行きに対する見通しを非常に複雑にしています。

チャート的にはEURGBPの方が持続的な下落トレンドを示していますが、市場参加者の注目は寧ろEURCHFの反発時期に集まり始めています。

SNB(スイス中銀)がそろそろ神経質になってきているはずであり、いつEURの対CHFでの交換レートを持ち上げるべく介入を開始してもおかしくないからです。所謂アルゴリズムトレードの世界では、EURCHFを機械的に買い下がってはSNBの介入時に売り抜けると言う自動売買も相当広範囲に行われているのですが、そろそろ危険ゾーンという認識が高まっていると言う事ですね。

Italy : Smelling Another Kettle of Political Fish.

日本でも間もなく安倍首相が消費税引き上げを決断するものと思われますが、やはり税金の引上げは非常に難しい政治課題です。

日本経済新聞にイタリアの政府が崩壊の危機に直面していると言う記事が出ています。

(以下青字部分同記事の抜粋)

日本経済新聞にイタリアの政府が崩壊の危機に直面していると言う記事が出ています。

(以下青字部分同記事の抜粋)

【ジュネーブ=原克彦】イタリアの議会第2勢力で連立政権に加わる中道右派政党「自由国民」は28日、同党所属の閣僚5人が辞任すると表明した。付加価値税(VAT)の税率引き上げを巡り意見が対立したためとしている。4月に発足したレッタ政権は自由国民の支持がなければ存続が難しい。改めて政局が混乱し、欧州債務危機の再燃につながる懸念もある。

ANSA通信などによると、閣僚の辞任は自由国民の党首であるベルルスコーニ元首相が声明で明らかにした。同党の幹事長、アルファノ副首相兼内相も広報担当者を通じて発表した。5人の閣僚はまだ辞表をナポリターノ大統領に提出しておらず、具体的にいつ辞任するのかは明らかになっていない。

仮に政権が崩壊すれば、ナポリターノ大統領は新たな連立政権の発足に向けて政党間調整を図るか、議会を解散して総選挙を実施するかの判断を迫られる見通し。イタリアは今年2月に総選挙を実施したばかりで、大統領は立て続けの選挙には否定的な姿勢だ。

ーーーーーーーーーーーーーーーーーーーーーーー

財政危機⇒緊縮財政⇒政治サービス(特に社会福祉)の劣化は大問題であり、これを招いた政府はほぼ例外なく有権者の怒りを買って倒れます。問題はこれを立て直そうとする次の政権も結局は緊縮財政や増税と言う手段が不可避となり、有権者の怒りを買って・・・・と言う悪循環となって行くことです。恐ろしい事に歴史的には、この状況を打破するウルトラCが多くの場合戦争でした。今世界中の国々で財政切迫の問題が起きている中で、国際紛争や緊張が増加しているのは果たして偶然なのか必然なのか・・・・そんな気にさえなってしまう昨今の状況ではありますね。

JPY : Waiting for Abe's Announcement.

ドル円もクロス円もチャート的には、そこそこの値幅のレンジ取引と言った状態になっています。

ただし10月にはVolatilityの上昇も予想されるので要注意ではないかと思っています。

・季節要因的な変動抑制が消滅する事。

・安倍総理の消費税判断が示される事。

・法人税引下げを巡る議論が与党内でも迷走気味な事。

等がVolatlity上昇の触媒になる可能性があると見ています。

ドル円も膠着ながら終わり方が良くないですね。ユーロ円も上昇波動が正念場と見えますし、そもそも陰線が多くなってきました。

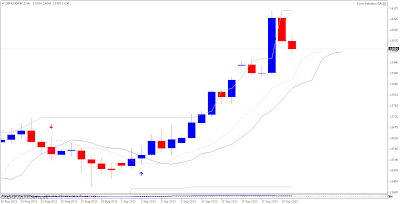

クロス円の上昇(円安)の先頭を走ってきたのが英国ポンド円ですが、ここもこう着状態です。

多くの参加者が現在進行している三角保持合い的な膠着はセオリー通りに膠着開始前のトレンド方向にブレイクする事を信じて英国ポンド円の押し目を拾う戦略に出ています。

流石に消費税引き上げに関しては、米FOMCのTaperingのような”まさかの見送り”は有り得ないと思いますので、日本円の動向の鍵を握るのは、これとセットで出るか出ないかと言う法人税の減税措置の有無でしょう。

安倍首相と麻生蔵相でこの部分は噛み合っておらず、これを受けて週末に向けた円高圧力の上昇がありました。報道を見る限り自民党内や連立を組む公明党内にも法人税の引下げには慎重論も多いようですが、安倍首相が首相責任で押し切るかどうかが非常に重要なイベントになっていると思います。

ただし10月にはVolatilityの上昇も予想されるので要注意ではないかと思っています。

・季節要因的な変動抑制が消滅する事。

・安倍総理の消費税判断が示される事。

・法人税引下げを巡る議論が与党内でも迷走気味な事。

等がVolatlity上昇の触媒になる可能性があると見ています。

|

| USDJPY DAILY ⇒ Top Heavy・・・・ |

|

| EURJPY DAILY ⇒ Uptrend at stake |

|

| GBPJPY DAILY ⇒ Leader of the Pack. |

ドル円も膠着ながら終わり方が良くないですね。ユーロ円も上昇波動が正念場と見えますし、そもそも陰線が多くなってきました。

クロス円の上昇(円安)の先頭を走ってきたのが英国ポンド円ですが、ここもこう着状態です。

多くの参加者が現在進行している三角保持合い的な膠着はセオリー通りに膠着開始前のトレンド方向にブレイクする事を信じて英国ポンド円の押し目を拾う戦略に出ています。

流石に消費税引き上げに関しては、米FOMCのTaperingのような”まさかの見送り”は有り得ないと思いますので、日本円の動向の鍵を握るのは、これとセットで出るか出ないかと言う法人税の減税措置の有無でしょう。

安倍首相と麻生蔵相でこの部分は噛み合っておらず、これを受けて週末に向けた円高圧力の上昇がありました。報道を見る限り自民党内や連立を組む公明党内にも法人税の引下げには慎重論も多いようですが、安倍首相が首相責任で押し切るかどうかが非常に重要なイベントになっていると思います。

AUD,NZD :High-Beta Struggle.

株式市場が頭打ち、債券市場が反発(金利低下)、商品市場は斑模様ですが貴金属や原油価格と言った主役級は苦戦中・・・・・と言う事で、まさにリスク回避色が強まる展開の中で、為替市場ではリスク資産との相関が高いAUD,NZDが苦戦する展開となっています。

9月序盤の段階で、資産市場は強気のRisk-onモード、為替市場は慎重なRisk-offバイアスと言う展開が指摘されていましたが、月の後半から終盤にかけて前者の方が後者に擦り寄ってくるような展開となりました。

AUDもNZDも結構な煮詰まり感がありますので、10月序盤にも何らかの決着が付くような気もします。

チャートは、ここから上昇する方が綺麗です。その反面、ここから下値が崩れるような中期的な強気相場が終わりに向かうリスクも表面化しそうです。

これの鍵を握るのもタイミング的には安倍首相なのでしょうか・・・・

9月序盤の段階で、資産市場は強気のRisk-onモード、為替市場は慎重なRisk-offバイアスと言う展開が指摘されていましたが、月の後半から終盤にかけて前者の方が後者に擦り寄ってくるような展開となりました。

|

| AUDUSD DAILY |

|

| AUDJPY DAILY |

|

| NZDUSD DAILY |

|

| NZDJPY DAILY |

AUDもNZDも結構な煮詰まり感がありますので、10月序盤にも何らかの決着が付くような気もします。

チャートは、ここから上昇する方が綺麗です。その反面、ここから下値が崩れるような中期的な強気相場が終わりに向かうリスクも表面化しそうです。

これの鍵を握るのもタイミング的には安倍首相なのでしょうか・・・・

Top FX Movers of the Week(Sept.23rd - Sept.27th.2013)

9月23日(月)~27日(金)の週を通した主要通貨ペア動向です。四半期末、上半期末を控えた週でもあり、週次ベースでも比較的落ち着いた値動きだった印象です。

通貨ペア ↑↓ 週終値 週始値 変動(pips) 変動(%)

通貨ペア ↑↓ 週終値 週始値 変動(pips) 変動(%)

①NZDJPY ↓ 81.31 83.06 -175 -2.15%

②GBPNZD↑ 1.9503 1.9136 +367 +1.88%

③AUDJPY ↓ 91.65 93.36 -171 -1.87%

④NZDCHF↓ 0.7479 0.7615 -136 -1.82%

⑤GBPAUD↑ 1.7306 1.7028 +278 +1.61%

⑥AUDCHF↓ 0.8429 0.8557 -128 -1.52%

⑦EURNZD↑ 1.6373 1.6166 +207 +1.26%

⑧NZDUSD↓ 0.8270 0.8360 -90 -1.09%

⑨NZDCAD↓ 0.8524 0.8616 -92 -1.08%

⑩CADJPY ↓ 95.38 96.39 -101 -1.06%

上記通貨ペアの分解結果は以下の通りです。

上昇通貨 ⇒ JPY(3回),GBP(2回),CHF(2回),EUR,USD,CAD

下落通貨 ⇒ NZD(7回),AUD(3回)

株の動きなどにも反映し始めていますが、為替市場では先行的にリスク回避色が強まっており、先週のAUD,NZDが売られた展開もリスク感応度の高いHigh-Beta通貨が売られたと言う解釈が一般的です。

The Final Round Rush : How They Finished the Week.

9月27日(金)北米市場の最後の4時間における主要通貨ペアの動きです。海外勢は四半期末、本邦勢には上半期末と言う季節要因もあり、リスク回避バイアスの掛かるレンジ取引が中心であった週ですが、最後の需給調整も小幅なレンジでした。

通貨ペア ↑↓ 終値 始値 変動(pips) 変動(%)

通貨ペア ↑↓ 終値 始値 変動(pips) 変動(%)

①GBPCHF ↑ 1.4590 1.4553 +37 +0.25%

②EURGBP ↓ 0.8393 0.8413 -20 -0.24%

③GBPUSD ↑ 1.6131 1.6096 +35 +0.22%

④NZDCHF ↑ 0.7479 0.7467 +12 +0.16%

⑤AUDCHF ↑ 0.8429 0.8417 +12 +0.14%

⑥EURNZD ↓ 1.6373 1.6395 -22 -0.13%

⑦NZDUSD ↑ 0.8270 0.8259 +11 +0.13%

⑧CHFJPY ↓ 108.71 108.85 -14 -0.13%

⑨CADCHF↑ 0.8772 0.8761 +11 +0.13%

⑩EURAUD↓ 1.4528 1.4546 -18 -0.12%

通貨ペアの分解結果は以下の通りです。

上昇通貨 ⇒ GBP(3回),NZD(3回),AUD(2回),JPY,CAD

下落通貨 ⇒ CHF(5回),EUR(3回),USD(2回)

欧州時間に相当まとまった買いが出てCHFが上昇する局面がっあったのですが、その反動で最後の調整場ではCHFが最弱となっています。

2013年9月23日月曜日

Well-Tuned EIGO. : SEE ONE'S OWN SHADOW.

先週のFOMCでQE縮小が無かった事に関しては様々な背景分析が行われていますが、ここでは英語表現に着目してみましょう。

・TAPERING-OFF

⇒このBLOGにも書いた事がありますが、TAPERING観測の中で登場した言葉にTOTOと言う言葉があります。洗面台やTOILETメーカーの名前の様でもあり、有名なロックバンドの名前の様でもありと言う感じですが、TOTO = TAPERING-ON / TAPERING-OFFの事です。

一部でRISK-ON / RISK-OFFがROROと表記されるように、TAPERINGのON/OFFがTOTOと表記されるようになった訳ですね。今回はTAPERINGの見送りと言う事で、TAPERING-OFFと言う活字が踊ったと言う訳です。

ところで・・・・業界では今回のTAPERING(=QE縮小)に関しては、実施は確実でその規模・程度を予測するゲームが盛んでしたので、ゼロ回答と言うのは大変な驚きでした。業界大手で私が最も信頼しているワシントンベースのアナリストも最初のレポートの冒頭で以下の様な謙虚な一文を入れていました。

There is no way to say this but we were wrong.

⇒もう我々が間違っていた(予測を外した)と言う以外に表現のしようもありません。

・Ben Bernanke saw his shadow this week.

⇒別の投資会社のレポートの冒頭です。正直私も何の事かと思いました。世間の予想や市場の織込みを裏切る形で今回のQE縮小を見送った事が何故上記のような英文で表現されるのでしょうか?

このレポートを読んでいくうちにそのヒント(というか殆ど回答ですね)がありました。次の一文がそれです。

It's like Groundhog Day.

Groundhogと言うのはモルモット系の動物で、冬眠から覚めると一度出てきて季節を確認すると言う習性があるそうです。我々が明け方に目が覚めたら時計を見るようなものですね。動物には時計が無いので、穴から出て立ち上がり、自分の影の長さや形を確認して季節を確認すると考えられているようです。陽が十分に高い春夏なら影が出来ず、まだ冬なら陽が低いので影が出来る訳で、自分の影がはっきり見えるようなら穴に戻って冬眠を続けるのですね。つまり、自分の影が見えたら、The time has not come yet.⇒時期尚早と判断すると言う事です。

これに例えて、Bernenke議長がQE縮小開始の機が熟していないと判断した事を、”議長は自分の影を見た(Groundhogのように)”と表現していた訳です。

奥が深いというか、面白いですね。

・TAPERING-OFF

⇒このBLOGにも書いた事がありますが、TAPERING観測の中で登場した言葉にTOTOと言う言葉があります。洗面台やTOILETメーカーの名前の様でもあり、有名なロックバンドの名前の様でもありと言う感じですが、TOTO = TAPERING-ON / TAPERING-OFFの事です。

一部でRISK-ON / RISK-OFFがROROと表記されるように、TAPERINGのON/OFFがTOTOと表記されるようになった訳ですね。今回はTAPERINGの見送りと言う事で、TAPERING-OFFと言う活字が踊ったと言う訳です。

ところで・・・・業界では今回のTAPERING(=QE縮小)に関しては、実施は確実でその規模・程度を予測するゲームが盛んでしたので、ゼロ回答と言うのは大変な驚きでした。業界大手で私が最も信頼しているワシントンベースのアナリストも最初のレポートの冒頭で以下の様な謙虚な一文を入れていました。

There is no way to say this but we were wrong.

⇒もう我々が間違っていた(予測を外した)と言う以外に表現のしようもありません。

・Ben Bernanke saw his shadow this week.

⇒別の投資会社のレポートの冒頭です。正直私も何の事かと思いました。世間の予想や市場の織込みを裏切る形で今回のQE縮小を見送った事が何故上記のような英文で表現されるのでしょうか?

このレポートを読んでいくうちにそのヒント(というか殆ど回答ですね)がありました。次の一文がそれです。

It's like Groundhog Day.

Groundhogと言うのはモルモット系の動物で、冬眠から覚めると一度出てきて季節を確認すると言う習性があるそうです。我々が明け方に目が覚めたら時計を見るようなものですね。動物には時計が無いので、穴から出て立ち上がり、自分の影の長さや形を確認して季節を確認すると考えられているようです。陽が十分に高い春夏なら影が出来ず、まだ冬なら陽が低いので影が出来る訳で、自分の影がはっきり見えるようなら穴に戻って冬眠を続けるのですね。つまり、自分の影が見えたら、The time has not come yet.⇒時期尚早と判断すると言う事です。

これに例えて、Bernenke議長がQE縮小開始の機が熟していないと判断した事を、”議長は自分の影を見た(Groundhogのように)”と表現していた訳です。

奥が深いというか、面白いですね。

2013年9月22日日曜日

Review of the Week.(Sept.16th. - Sept.20th.2013.)

9月16日(月)~20日(金)の週の簡単なReviewです。

1 Key Events.

①米国

・Lawrence Summers氏がFRB次期議長候補を辞退。

・9月FOMCはノーアクション(QE縮小開始を見送り)。

・8月住宅着工891千件(予想923千件)。

・前週失業保険申請件数309千件(予想330千件)。

・セントルイス連銀Bullard総裁⇒Tapering見送りは

”Borderline Decision”だった。

・経済指標次第では10月にもTapering開始の可能性を示唆。

②日本

・安倍政権が消費税率引上げを決定。

(5%⇒8%(2014年)⇒10%(2015年))

・8月貿易統計で14ヶ月連続の貿易赤字。

ただし規模は予想比少額(▲0.79兆円)。

・黒田日銀総裁「欧米景気は順調に回復。日本経済にも好影響」。

③欧州

・ECB首脳(リッカネン氏)

「政策金利は相当な期間現行水準以下に留まる」。

④英国

・BOE議事録 ⇒ 政策金利据置き(0.5%)は全会一致。

・第3四半期の成長見通しを0.5%⇒0.7%に上方修正。

・8月小売売上高は▲0.9%(予想+0.4% mom)。

⑤スイス

・9月のSwiss ZEWが7.2⇒16.3に大幅上昇。

・SNBが政策金利据置き(0-0.25%)。

・EURCHFの下限も1.2で維持。

・2013年のGDP成長予測を1.0%~1.5%⇒1.5%~2.0%へ引上げ。

⑥ニュージーランド

・第2四半期経常収支が大幅改善(赤字縮小)。

・同GDPは+0.2%で予想通り(qoq)。

⑦豪州

・コンファレンスボード7月景況指数+0.3%

2 金融市場

①株式市場が反発

・世界的に株式市場が反発。

・米株はDowで$15,709.58、S&P500で$1,729.86を付け

て最高値更新。

②長期金利低下(債券価格上昇)

・米10年債利回りは3%目前から2.7%台へ低下。

③貴金属市場乱高下

・貴金属価格は大幅上昇後に大きく失速。

・金価格は1オンス辺り$1,375.4まで上昇後に$1,325.6まで反落。

④為替市場

・米ドルが大きく反落。

・日本円も下落でFOMC後は円安バイアス。

・ニュージーランドドル、スイスフランが先週の勝ち組。

1 Key Events.

①米国

・Lawrence Summers氏がFRB次期議長候補を辞退。

・9月FOMCはノーアクション(QE縮小開始を見送り)。

・8月住宅着工891千件(予想923千件)。

・前週失業保険申請件数309千件(予想330千件)。

・セントルイス連銀Bullard総裁⇒Tapering見送りは

”Borderline Decision”だった。

・経済指標次第では10月にもTapering開始の可能性を示唆。

②日本

・安倍政権が消費税率引上げを決定。

(5%⇒8%(2014年)⇒10%(2015年))

・8月貿易統計で14ヶ月連続の貿易赤字。

ただし規模は予想比少額(▲0.79兆円)。

・黒田日銀総裁「欧米景気は順調に回復。日本経済にも好影響」。

③欧州

・ECB首脳(リッカネン氏)

「政策金利は相当な期間現行水準以下に留まる」。

④英国

・BOE議事録 ⇒ 政策金利据置き(0.5%)は全会一致。

・第3四半期の成長見通しを0.5%⇒0.7%に上方修正。

・8月小売売上高は▲0.9%(予想+0.4% mom)。

⑤スイス

・9月のSwiss ZEWが7.2⇒16.3に大幅上昇。

・SNBが政策金利据置き(0-0.25%)。

・EURCHFの下限も1.2で維持。

・2013年のGDP成長予測を1.0%~1.5%⇒1.5%~2.0%へ引上げ。

⑥ニュージーランド

・第2四半期経常収支が大幅改善(赤字縮小)。

・同GDPは+0.2%で予想通り(qoq)。

⑦豪州

・コンファレンスボード7月景況指数+0.3%

2 金融市場

①株式市場が反発

・世界的に株式市場が反発。

・米株はDowで$15,709.58、S&P500で$1,729.86を付け

て最高値更新。

②長期金利低下(債券価格上昇)

・米10年債利回りは3%目前から2.7%台へ低下。

③貴金属市場乱高下

・貴金属価格は大幅上昇後に大きく失速。

・金価格は1オンス辺り$1,375.4まで上昇後に$1,325.6まで反落。

④為替市場

・米ドルが大きく反落。

・日本円も下落でFOMC後は円安バイアス。

・ニュージーランドドル、スイスフランが先週の勝ち組。

DXY : Post Knee-Jerk Direction is Unclear.

それにしても先週の2つのサプライズは米ドルには強烈なダブルパンチでした。

1月に退任するBernanke議長の後任がSummers氏になる事、9月のFOMCでQE縮小が開始されることを市場は織り込んでおり、過剰流動性の持続的な縮小・減少を見込んでリスク資産や新興国への投資を縮小する動きが昨今の米ドル上昇を演出してきました。

この両方の要因が先週消えてしまったと言う事で、米ドルの反落が劇的だったのは当然と言えば当然と言う事でしょうか。ドルインデックスのチャートは以下のようになっています。

1月に退任するBernanke議長の後任がSummers氏になる事、9月のFOMCでQE縮小が開始されることを市場は織り込んでおり、過剰流動性の持続的な縮小・減少を見込んでリスク資産や新興国への投資を縮小する動きが昨今の米ドル上昇を演出してきました。

この両方の要因が先週消えてしまったと言う事で、米ドルの反落が劇的だったのは当然と言えば当然と言う事でしょうか。ドルインデックスのチャートは以下のようになっています。

| US Dollar Index ⇒ Could It Hold here? |

ドルインデクスの中期トレンドは、強気に見えてきました。チャートでも確認できる通り、Higher High(

84.5<84.75)、Higher Low(78.91<80.50)となっていたからです。

それが先週のドル売りの中で80.50を明確に下回る80.06まで下落してしまいました。これで教科書的なブルトレンドは壊れた事になります。

勿論、相場に杓子定規な法則は無いのですが、米ドルが上昇軌道を修復する為には短期間でのチャート修復が必要であり、具体的にはドルインデックスの水準が速やかに81台を回復する必要があるでしょう。

それにしても・・・本当に予想外でしたね。

Summers OUT and GONE with USD.

先週末にLarry Summers氏が次期議長候補を辞退すると言うニュースが公表された際には、"Summers Out"と言うTEXTメッセージが世界中を駆け巡りました。

9月に入り残暑も収まってきたところだったので、夏の終わりと共にSummers氏が離脱すると言うような掛け言葉的なニュアンスになっていたと思います。まさにSummers氏の夏も終わったのかもしれません。

市場の方では、これで傷を負った米ドルが更にFOMCのTapering見送りによって止めを刺されたという展開になっていますが、前項のドルインデックスに続いて米ドルの対主要通貨での腰折れを確認しておきましょう。

通貨ごとの強弱にバランスがありますが、米ドルが週初と週央と言うまさに2大材料のタイミングで叩き売られたと言う展開は共通した事象になっています。

因みにパフォーマンス分析上では、先週の最強がNZD、それにCHFが続くと言うやや意外な展開にもなっています。

米ドルは対円や対貴金属以外は目下のサポート割れとなっているチャートが殆どであり、当面の間の総体的な方向観としては底値を探る展開と言う事になるでしょう。

9月に入り残暑も収まってきたところだったので、夏の終わりと共にSummers氏が離脱すると言うような掛け言葉的なニュアンスになっていたと思います。まさにSummers氏の夏も終わったのかもしれません。

市場の方では、これで傷を負った米ドルが更にFOMCのTapering見送りによって止めを刺されたという展開になっていますが、前項のドルインデックスに続いて米ドルの対主要通貨での腰折れを確認しておきましょう。

|

| AUDUSD DAILY ⇒ AUD JUMPED. |

|

| EURUSD DAILY ⇒ EUR JUMPED. |

|

| GBPUSD DAILY ⇒ GBP JUMPED. |

|

| NZDUSD DAILY ⇒ NZD JUMPED. |

|

| USDCHF DAILY ⇒ USD TUMBLED. |

通貨ごとの強弱にバランスがありますが、米ドルが週初と週央と言うまさに2大材料のタイミングで叩き売られたと言う展開は共通した事象になっています。

因みにパフォーマンス分析上では、先週の最強がNZD、それにCHFが続くと言うやや意外な展開にもなっています。

米ドルは対円や対貴金属以外は目下のサポート割れとなっているチャートが殆どであり、当面の間の総体的な方向観としては底値を探る展開と言う事になるでしょう。

JPY Stays on Under-performing Track.

QE政策の延命はリスク資産の復調を演出し、従来からの相関通りにこの地合いは円安と言う展開になりました。

今回のTAPER-OFFが持続的なRISK-ONを意味するかどうかは難しいところですが、所謂テクニカルなTREND-FOLLOWのポジションを取るならば文句なくクロス円はロングと言う事になるのでしょうね。

|

| USDJPY DAILY ⇒ Good Bounce. |

|

| AUDJPY DAILY ⇒ Took Out Previous High. |

|

| EURJPY DAILY ⇒ Breaking Higher. |

|

| GBPJPY DAILY ⇒ Higher Highs. |

今回のTAPER-OFFが持続的なRISK-ONを意味するかどうかは難しいところですが、所謂テクニカルなTREND-FOLLOWのポジションを取るならば文句なくクロス円はロングと言う事になるのでしょうね。

Precious Metals Did Not Miss the Boat but Failed to Hang On.

先週のQE縮小見送りの中で、大きく上伸しながらわれ先に失速してしまったのが貴金属です。

|

| GOLD DAILY ⇒ Oh...Gravity? |

|

| SILVER DAILY ⇒ How Dare You?! |

特にSILVERの”行って来い”度合いが凄いですね。

最近は大きなマラソン大会には記録狙い目的でスポンサーがペースメイカーを雇って途中までハイペースでレースを牽引させる事が多いのですが、なんだか先週は貴金属がその役割を果たしていたかのようです。途中棄権という感じですかね、このチャートは。

QE縮小開始の見送り⇒貴金属上昇と言うところまでは良かったのですが、やはり途中から株などのリスク資産のパフォーマンスが伸びる中で、安全資産からリスク資産への乗換えが起きていたと言う解釈も出来ると思います。個人的には、そこまで”行け行け”モードになるような状況とは思っていませんが、金融市場のほうはそういうモードで走ったと言う事でしょうか。

Top FX Movers of the Week(Sept.16th - Sept.20th. 2013)

9月16日(月)~20日(金)の週を通した週次ベースの主要通貨ペアのパフォーマンス分析です。

通貨ペア ↑↓ 週終値 週始値 変動(pips) 変動(%)

通貨ペア ↑↓ 週終値 週始値 変動(pips) 変動(%)

①NZDJPY ↑ 83.06 80.79 +227 +2.73%

②NZDUSD↑ 0.8360 0.8133 +227 +2.72%

③NZDCAD↑ 0.8616 0.8419 +197 +2.29%

④USDCHF ↓ 0.9106 0.9295 -189 -2.08%

⑤CHFJPY ↑ 109.06 106.85 +221 +2.03%

⑥GBPNZD↓ 1.9136 1.9514 -378 -1.98%

⑦EURJPY ↑ 134.35 132.09 +226 +1.68%

⑧EURUSD↑ 1.3522 1.3296 +226 +1.67%

⑨AUDJPY ↑ 93.36 91.83 +153 +1.64%

⑩AUDUSD↑ 0.9395 0.9244 +151 +1.61%

上記通貨ペアの分解結果は以下のようになりました。

上昇通貨 ⇒ NZD(4回),CHF(2回),EUR(2回),AUD(2回)

下落通貨 ⇒ JPY(4回),USD(4回),CAD,GBP

先週のメインドライバーは、何と言っても①サマーズ氏の次期FRB総裁レースからの離脱、②FOMCのノーアクションでした。そして両方共に材料としてはQE継続もしくはQE縮小(Tapering)開始の延期と言う効果に繋がるものですので、米ドル、日本円が下落と言う図式は理解しやすいですね。特にそれまで市場はサマーズ氏の次期FRB議長就任や9月FOMCでのTapering開始を視野に入れた米ドル買いに動いていたのですから。

市場は株式市場などのリスク資産が大きく息を吹き返し、米株などは史上最高値更新と言う勢いなのですが、これが続くとも思えない訳でして、難しいのはここからですね。

The Final Round Rush : How They Finished the Week.

9月20日(金)北米市場における最後の4時間の主要通貨ペア動向です。

サマーズ氏のFOMC次期議長レースからの撤退やFOMCのノーアクションなど米国発の想定外の材料に揺れた週でした。最後の需給調整は抑制的な動きなっています。

通貨ペア ↑↓ 終値 始値 変動(pips) 変動(%)

①NZDJPY ↓ 83.06 83.30 -24 -0.29%

サマーズ氏のFOMC次期議長レースからの撤退やFOMCのノーアクションなど米国発の想定外の材料に揺れた週でした。最後の需給調整は抑制的な動きなっています。

通貨ペア ↑↓ 終値 始値 変動(pips) 変動(%)

①NZDJPY ↓ 83.06 83.30 -24 -0.29%

②NZDUSD↓ 0.8360 0.8381 -21 -0.25%

③CADJPY ↓ 96.39 96.58 -19 -0.20%

④EURNZD↑1.6166 1.6135 +31 +0.19%

⑤GBPNZD↑1.9136 1.9102 +34 +0.18%

⑥AUDNZD↑1.1236 1.1218 +18 +0.16%

⑦USDCAD↑1.0304 1.0289 +15 +0.15%

⑧NZDCHF↓ 0.7615 0.7626 -11 -0.14%

⑨CHFJPY ↓109.06 109.21 -15 -0.14%

⑩EURCAD↑1.3936 1.3918 +18 +0.13%

通貨ペアの分解結果は以下の通りです。

上昇通貨 ⇒ JPY(3回),USD(2回),EUR(2回),GBP,AUD,CHF

下落通貨 ⇒ NZD(6回),CAD(3回),CHF

今回も前項の週次ベースの結果の逆(調整)と言うイメージが強いのでNZDはロング、JPYはショートという方向にポジションが傾いた状態で越週していると思ってよいでしょう。

2013年9月16日月曜日

Well-Tuned EIGO : TOO GOOD FOR HIS OWN GOOD.

Mayweather-Alvarez戦における解説記事の中から使えそうな表現をPICKしました。

①Floyd Mayweather is running out of peaks to climb.

⇒最早、やり残したことは見たら無いと言う最大の賛辞ですね。

② He is too good for his own good.

⇒自分の偉大さのせいで損をしている。それが自分の為になっていないと言うことです。勝って当たり前と言う風になってしまうと自分の強さで自分を苦しめていると言う事ですね。孤高の偉人の領域です。

He is too honest for his own good.⇒彼は正直で損をしている⇒馬鹿正直だと言う意味になるのですが、それと同類ですね。

③The problem he has is that it's easier to make attractive fights for someone he beats up than for himself.

⇒②を詳しく書いています。今回であれば負けて株を上げたAlvarezの方が今後色々な強豪達との魅力的な試合が組みやすいと言う事を言っています。

・Alvarez was devalued only to the extent that the general public allows when taking into consideration the vast talents of the first man to beat him.

⇒Alvarezは無敗ではなくなったのですが、初黒星を喫した相手があのMayweatherであれば大衆は納得しAlvarezの評価に傷が付かないということです。

・Another round of questions about when Father Time will catch with him.

⇒Father Timeは"よる年波"ですね。世間は改めて一体何時になったらMayweatherに年齢の影響が出てくるのかと感嘆し合う・・・・と言うイメージでしょうか。

どれも中々味のある表現ではないでしょうか。

Floyd Mayweather Jr. Took Out Saul Alvarez.

私にとっては今週水曜日(9月18日)のFOMC前にこの重要イベントがありました!!

Floyd Mayweather vs Saul "Canelo" Alvarez の一戦です。

ここまで44勝無敗のMayweather Jr.も既に36歳。やはり42勝無敗のホープAlvarezは23歳です。

(Alvarezは若いのに物凄い試合数ですね)

日本のプロ野球でもヤクルトのバレンティン選手が遂に王さんのシーズン55本塁打の記録を更新するなどの動きもあり、得てしてこういう現象は連鎖的に起こるものでもある中で、ボクシング界の世代交代もありかなと思っていました。

試合は2-0のMajority DecisionによるMayweather選手の判定勝ちでしたが、117-111、116-112、114-114という3名のジャッジのスコアリング以上に一方的な試合展開だったと言う報道が目に付きます。この試合を114-114のイーブンと採点したジャッジはあの物議を醸したPacquiao vs Bradley戦でBradley選手に有利なスコアリングをしたジャッジの一人であり、今回もかなり批判されています。因みに報道関係者の採点では119-109と10ポイント差でMayweather選手の一方的な勝利となっていました。

これでMayweather選手はWBA/WBC統一のジュニアミドル級王者と言う事になりましたが、このようにより強い相手を求めて無敗の王者同士が雌雄を決するという図式は素晴らしいですね。

最近メディアでは、世界王者が10名もいながら日本ボクシング界の人気復活が盛り上がりにかけると言う指摘が目に付きます。10名の世界王者の名前が正確に言える人がどの位いるのかと言う指摘もありました。ちょっと位ボクシングが好きと言う人でもまず言える人はいないでしょうね。

野球でもサッカーでも水泳でも日本選手が世界で活躍すると競技人気が上がるのも事実ですので、世界王者を増やしてみようと言う考え自体は間違っていないと思うし、WBOはともかくIBFは海外でもWBA/WBC並みの権威のあるタイトルです。才能ある日本人ボクサーがこれらのタイトルを保持する機会が増える事は好ましいと思うのですが、現在世界王者と言う事になっている10名の日本人選手達の中で、実際に世界的にも認知されているのは山中、井岡、内山の3王者しかないのではないでしょうか。

日本ボクシングコミッションの大橋会長にしても自身が世界タイトルを奪取するのに物凄く苦労した事を思い出して是非タイトルの権威を上げるような施策を打って欲しいと思います。個人的に何とかならないかなと思うのは、①現役王者に勝って王者になるべき、②要領が良いとか運が良いだけという王者を作らない規制の検討、③国内で行う選手権における厳正な採点、などです。やたら多いのが世界王者決定戦みたいな曖昧な儀式で王者になるようなパターンやその階級での初試合が決定戦と言うような不可解な経緯の排除ではないかと思います。スポーツですので王者の引退や王座の返上などもあり、王者決定戦というのが必要悪なのは理解出来ますが、飽くまでもその時点での世界ランキング1位と2位の選手間で試合が行われるべきでしょう。唐突に一つ上や下の階級から飛んできたり、下位ランクにいたはずの選手が試合もしていないのに何故かランクアップされて決定戦に出てくると言うようなパターンは世界王者の権威や質を落とすだけの逆効果だと強く思います。

Mayweather選手とAlvarez選手の一戦に戻ると、世界中のメディアが勝ったMayweather選手の偉大さを讃えると共に潔く完敗を認めているAlvarez選手の評価と商品価値をも高めていると言う事が大いなる教訓ではないかと思います。頑張れ日本ボクシング界!!

Floyd Mayweather vs Saul "Canelo" Alvarez の一戦です。

ここまで44勝無敗のMayweather Jr.も既に36歳。やはり42勝無敗のホープAlvarezは23歳です。

(Alvarezは若いのに物凄い試合数ですね)

日本のプロ野球でもヤクルトのバレンティン選手が遂に王さんのシーズン55本塁打の記録を更新するなどの動きもあり、得てしてこういう現象は連鎖的に起こるものでもある中で、ボクシング界の世代交代もありかなと思っていました。

試合は2-0のMajority DecisionによるMayweather選手の判定勝ちでしたが、117-111、116-112、114-114という3名のジャッジのスコアリング以上に一方的な試合展開だったと言う報道が目に付きます。この試合を114-114のイーブンと採点したジャッジはあの物議を醸したPacquiao vs Bradley戦でBradley選手に有利なスコアリングをしたジャッジの一人であり、今回もかなり批判されています。因みに報道関係者の採点では119-109と10ポイント差でMayweather選手の一方的な勝利となっていました。

これでMayweather選手はWBA/WBC統一のジュニアミドル級王者と言う事になりましたが、このようにより強い相手を求めて無敗の王者同士が雌雄を決するという図式は素晴らしいですね。

最近メディアでは、世界王者が10名もいながら日本ボクシング界の人気復活が盛り上がりにかけると言う指摘が目に付きます。10名の世界王者の名前が正確に言える人がどの位いるのかと言う指摘もありました。ちょっと位ボクシングが好きと言う人でもまず言える人はいないでしょうね。

野球でもサッカーでも水泳でも日本選手が世界で活躍すると競技人気が上がるのも事実ですので、世界王者を増やしてみようと言う考え自体は間違っていないと思うし、WBOはともかくIBFは海外でもWBA/WBC並みの権威のあるタイトルです。才能ある日本人ボクサーがこれらのタイトルを保持する機会が増える事は好ましいと思うのですが、現在世界王者と言う事になっている10名の日本人選手達の中で、実際に世界的にも認知されているのは山中、井岡、内山の3王者しかないのではないでしょうか。

日本ボクシングコミッションの大橋会長にしても自身が世界タイトルを奪取するのに物凄く苦労した事を思い出して是非タイトルの権威を上げるような施策を打って欲しいと思います。個人的に何とかならないかなと思うのは、①現役王者に勝って王者になるべき、②要領が良いとか運が良いだけという王者を作らない規制の検討、③国内で行う選手権における厳正な採点、などです。やたら多いのが世界王者決定戦みたいな曖昧な儀式で王者になるようなパターンやその階級での初試合が決定戦と言うような不可解な経緯の排除ではないかと思います。スポーツですので王者の引退や王座の返上などもあり、王者決定戦というのが必要悪なのは理解出来ますが、飽くまでもその時点での世界ランキング1位と2位の選手間で試合が行われるべきでしょう。唐突に一つ上や下の階級から飛んできたり、下位ランクにいたはずの選手が試合もしていないのに何故かランクアップされて決定戦に出てくると言うようなパターンは世界王者の権威や質を落とすだけの逆効果だと強く思います。

Mayweather選手とAlvarez選手の一戦に戻ると、世界中のメディアが勝ったMayweather選手の偉大さを讃えると共に潔く完敗を認めているAlvarez選手の評価と商品価値をも高めていると言う事が大いなる教訓ではないかと思います。頑張れ日本ボクシング界!!

Lawrence Summers Steps Out of the Fed Chairman's Race.

1月で任期満了⇒退任が決まっているFRBのBernanke議長の後任レースで、当初最有力視されていたYellen現副議長の対抗馬として登場し、Obama大統領の強い意向を背景に短期間でトップランナー的な候補になっていたLawrence Summers元財務次官が次期総裁レースから身を引くと言う報道に週明けから米ドルが売られる展開となっています。

この週末の間にSummers氏がObama大統領に提出したとされる書簡の中で、彼は以下のような事を書いているとの事です。

"Any possible confirmation process for me would be acrimonious and would not serve the interests of the Federal Reserve, the Administration, or ultimately, the interests of the nation's ongoing recovery".

能力的には突出していながら人格や品性の面で問題視される事例もあった同氏ですが、Obama大統領にFRB次期総裁に指名されたとしても、その後の議会における承認プロセスを円滑に消化する事が困難であると判断したと言う事でしょうか。

或いは、Bernanke現議長のQE政策には批判的でも明確にSummers氏を支持する事を躊躇している勢力に揺さぶりをかける為の大勝負に出ているのでしょうか・・・・

Yellen副議長などの他の有力候補の金融政策がBernenke時代の延長線上に位置付けられるイメージが強いので、基本線としての超緩和的な政策が変わらないと言う解釈から米金利と米ドルには下落圧力が、米株などには上昇圧力が掛かり易い状況になっています。

この週末の間にSummers氏がObama大統領に提出したとされる書簡の中で、彼は以下のような事を書いているとの事です。

"Any possible confirmation process for me would be acrimonious and would not serve the interests of the Federal Reserve, the Administration, or ultimately, the interests of the nation's ongoing recovery".

能力的には突出していながら人格や品性の面で問題視される事例もあった同氏ですが、Obama大統領にFRB次期総裁に指名されたとしても、その後の議会における承認プロセスを円滑に消化する事が困難であると判断したと言う事でしょうか。

或いは、Bernanke現議長のQE政策には批判的でも明確にSummers氏を支持する事を躊躇している勢力に揺さぶりをかける為の大勝負に出ているのでしょうか・・・・

Yellen副議長などの他の有力候補の金融政策がBernenke時代の延長線上に位置付けられるイメージが強いので、基本線としての超緩和的な政策が変わらないと言う解釈から米金利と米ドルには下落圧力が、米株などには上昇圧力が掛かり易い状況になっています。

ラベル:

Editorial,

Elevator Pitch,

Intelligence,

Investment,

Market,

Trading,

江戸いとリアル

Review of the Week(Sept.9th - Sept.13th 2013)

9月9日(月)~13日(金)の週の簡単なReviewです。

1 Key Events.

①日本

・2020年オリンピック開催地が東京に。

・第二四半期GDPが+0.9%に上方修正 ⇒ 年率換算+3.8%。

②欧州圏Sentix投資家信頼指数

・9月の数字が+6.5まで急進(予想▲4)。

・2011年5月以降の最高値。

・2011年7月以降初のプラス圏。

・2003年の統計開始以来で2番目の上昇幅。

③中国貿易統計

・8月は$28.5bioで1月以来で最高値。

・同鉱工業生産は+10.4%(予想+9.9%,yoy)で、過去17ヶ月で最高値。

・同小売売上高も+13.4%(yoy)で市場予想の+13.2%を上回る。

④豪州

・Tony Abbott氏が次期首相に内定。

(Liberal-National Coalitionのリーダー)

・数種類の減税及び課税撤廃の実施を選挙公約に当選。

・NABビジネス信頼指数が7月の▲3 ⇒ 8月は+6に大幅改善。

⑤シリア情勢

・米国の世論は空爆に慎重。

・オバマ大統領も地上軍の投入は排除。

期間も地域も限定した空爆と言う事で議会を説得。

・ロシアがシリアの化学兵器を国際管理下にシフトする提案を行い、

シリア政府も受諾。

⑥英国

・7月失業率が7.7%に低下(改善)。

・失業保険申請者数が▲21.2千人の予想に対して▲32.6千人と

予想以上の減少。

・BOEのCarney総裁が英国経済の回復基調が極めて順調である事

を強調。

⑦ニュージーランド

・RBNZが政策金利を2.5%に据え置き。(予想通り)

・2014年には利上げの可能性を示唆。

・利上げ可能性時期も6月に示唆した2014年第二四半期から

第一四半期に。

⑧米国

・9月第一週の失業保険申請者数が292千人まで低下。

2006年4月以降の最低値。

・8月小売売上高は+0.2%(予想+0.3%)

⑨FRB次期議長レース

・オバマ大統領がLarry Summers氏を指名予定との噂が繰り返し

流される。

・White Houseが正式に否定声明を出す。

2 金融市場

①RORO

・基本的にRisk-Onモード。

・週初の東京市場の株高が先導。

・シリア空爆可能性の後退。中国の経済指標の改善も材料に。

②TOTO

・金融市場の過半数はTaperingの9月開始をメインシナリオに維持。

・毎月の資産購入額を減額する事。減額対象は米国債のみ

との見方。

③世界的に株式上昇。債券は上値限定

・米国10年債利回りが3%手前の膠着状態。

・FOMC後には大きく変動する可能性も。

・株高の基調もFOMC後に足腰の強さが試されそう。

④商品市場/為替市場

・コモディティ、コモディティ通貨が上昇。

・週初に円安になるも流れ続かず。後半は膠着で越週。

・GBPとNZDが堅調なトレンド。AUDは途中から後退。

・Risk-Onを背景に貴金属がダラダラと下落。

1 Key Events.

①日本

・2020年オリンピック開催地が東京に。

・第二四半期GDPが+0.9%に上方修正 ⇒ 年率換算+3.8%。

②欧州圏Sentix投資家信頼指数

・9月の数字が+6.5まで急進(予想▲4)。

・2011年5月以降の最高値。

・2011年7月以降初のプラス圏。

・2003年の統計開始以来で2番目の上昇幅。

③中国貿易統計

・8月は$28.5bioで1月以来で最高値。

・同鉱工業生産は+10.4%(予想+9.9%,yoy)で、過去17ヶ月で最高値。

・同小売売上高も+13.4%(yoy)で市場予想の+13.2%を上回る。

④豪州

・Tony Abbott氏が次期首相に内定。

(Liberal-National Coalitionのリーダー)

・数種類の減税及び課税撤廃の実施を選挙公約に当選。

・NABビジネス信頼指数が7月の▲3 ⇒ 8月は+6に大幅改善。

⑤シリア情勢

・米国の世論は空爆に慎重。

・オバマ大統領も地上軍の投入は排除。

期間も地域も限定した空爆と言う事で議会を説得。

・ロシアがシリアの化学兵器を国際管理下にシフトする提案を行い、

シリア政府も受諾。

⑥英国

・7月失業率が7.7%に低下(改善)。

・失業保険申請者数が▲21.2千人の予想に対して▲32.6千人と

予想以上の減少。

・BOEのCarney総裁が英国経済の回復基調が極めて順調である事

を強調。

⑦ニュージーランド

・RBNZが政策金利を2.5%に据え置き。(予想通り)

・2014年には利上げの可能性を示唆。

・利上げ可能性時期も6月に示唆した2014年第二四半期から

第一四半期に。

⑧米国

・9月第一週の失業保険申請者数が292千人まで低下。

2006年4月以降の最低値。

・8月小売売上高は+0.2%(予想+0.3%)

⑨FRB次期議長レース

・オバマ大統領がLarry Summers氏を指名予定との噂が繰り返し

流される。

・White Houseが正式に否定声明を出す。

2 金融市場

①RORO

・基本的にRisk-Onモード。

・週初の東京市場の株高が先導。

・シリア空爆可能性の後退。中国の経済指標の改善も材料に。

②TOTO

・金融市場の過半数はTaperingの9月開始をメインシナリオに維持。

・毎月の資産購入額を減額する事。減額対象は米国債のみ

との見方。

③世界的に株式上昇。債券は上値限定

・米国10年債利回りが3%手前の膠着状態。

・FOMC後には大きく変動する可能性も。

・株高の基調もFOMC後に足腰の強さが試されそう。

④商品市場/為替市場

・コモディティ、コモディティ通貨が上昇。

・週初に円安になるも流れ続かず。後半は膠着で越週。

・GBPとNZDが堅調なトレンド。AUDは途中から後退。

・Risk-Onを背景に貴金属がダラダラと下落。

JPY Proved Resilient After Post-Olym"pick" Sell-Off.

大方の予想通り先週初の金融市場は株高、円安で開始しました。

言うまでも無く2020年の五輪開催地に東京が選定された事が原因ですね。

週初の段階では、ドル円、クロス円に新たな円安の流れが出来た可能性が

高いという予測記事が出回りましたが、この流れは結局続きませんでした。

チャートが見難いかも知れませんが、週初の流れを特に週後半に転換するような動きになっていました。

実はこの先週後半と言うのも膠着というか静かと言うか、あまりダイナミックな動きは見られなかった印象ですので、確認は出来ていませんが、ちょっと市場の取引高も減少していたような気がします。

やはり100円を越えていくには、強いエネルギーが必要になってきているのかもしれませんが、輸入業者を中心に外貨の需要も旺盛なので、これもFOMC後に大きな流れが出せるのかどうかにしっかり注目していきたいところです。

標題は、五輪開催地に選定された事を受けた相場だった事からOlympicをOlympick-Sell Offとしてみました。

言うまでも無く2020年の五輪開催地に東京が選定された事が原因ですね。

週初の段階では、ドル円、クロス円に新たな円安の流れが出来た可能性が

高いという予測記事が出回りましたが、この流れは結局続きませんでした。

|

| USDJPY DAILY ⇒ Top Heavy Posture. |

チャートが見難いかも知れませんが、週初の流れを特に週後半に転換するような動きになっていました。

実はこの先週後半と言うのも膠着というか静かと言うか、あまりダイナミックな動きは見られなかった印象ですので、確認は出来ていませんが、ちょっと市場の取引高も減少していたような気がします。

やはり100円を越えていくには、強いエネルギーが必要になってきているのかもしれませんが、輸入業者を中心に外貨の需要も旺盛なので、これもFOMC後に大きな流れが出せるのかどうかにしっかり注目していきたいところです。

標題は、五輪開催地に選定された事を受けた相場だった事からOlympicをOlympick-Sell Offとしてみました。

AUD&NZD : Go Their Seperate Ways Again?

先々週に南半球に世界中の資本が集まる動きがあり、AUDもNZDもしっかり上昇していましたが、先週は両通貨が明暗を分ける展開となっています。

主因は別項で整理したような中銀首脳のスタンスの違いなのですが、RBNZがタカ派的でRBAがハト派的と言う事に尽きます。ニュージーランドは2014年に利上げがありそうで且つ利上げ時期が早まる可能性も上昇中。一方豪州は次の金融政策変更時には利下げとなる可能性が高いという事です。

両者のクロスであるAUDNZDは当然下向きのバイアスが掛かってきました。

このクロスはどうやら反発が終了した後の下落波動に入っているようです。反発波動が綺麗な3波形状なので、メイントレンドとなる下落過程は5波構造になると綺麗です。今は3波目のように見えますね。

主因は別項で整理したような中銀首脳のスタンスの違いなのですが、RBNZがタカ派的でRBAがハト派的と言う事に尽きます。ニュージーランドは2014年に利上げがありそうで且つ利上げ時期が早まる可能性も上昇中。一方豪州は次の金融政策変更時には利下げとなる可能性が高いという事です。

|

| AUDUSD DAILY ⇒ Losing Steam. |

|

| NZDUSD DAILY ⇒ Still Going Strong. |

両者のクロスであるAUDNZDは当然下向きのバイアスが掛かってきました。

|

| AUDNZD DAILY ⇒ Back to Bearish Trend. |

このクロスはどうやら反発が終了した後の下落波動に入っているようです。反発波動が綺麗な3波形状なので、メイントレンドとなる下落過程は5波構造になると綺麗です。今は3波目のように見えますね。

GBP Still Shines.

それにしてもGBPの復調振りが顕著ですね。

対ドルだけではなく、対円でもっともブルなチャートになっており、クロス円でロングを持つなら絶対これと言う状況になっています。

欧州域内クロスでも当然ブルです。

|

| GBPUSD DAILY ⇒ Obviously....Up Trend. |

欧州域内クロスでも当然ブルです。

|

| GBPJPY DAILY ⇒ Looking Bullish. |

|

| GBPCHF DAILY ⇒ GBP Tries Even Higher.

英国経済が順調に回復基調を維持していると言うイメージが

強まっており、決して素晴らしいと言うわけでもないのですが、そこは飽くまでもクロス対象通貨との相対価値の変動が問題ですので、暫くはGBPはロングが良さそうですね。 |

Pressure on Precious Metals.

どうも貴金属価格もベア転していると言う分析が目立っています。著名投資家からも、ロングはやめたとか、一旦ショートにしているとの発言が目立っていますね。

共に暫くレンジ取引をやった後に下方向に抜けてしまった感があります。

金曜日には共に下髭の長い形状で実体部分が殆ど無く、金はやや陰線、銀は短いながらも陽線で引けているのですが、ロングの投げが一服した程度であって長期勢が大きな会を入れてくる場面でもなさそうに思います。

シリア情勢も沈静化する中での動きですが、材料次第では大きく上がる事を示したと言う状況なので、中長期的にリスク回避バイアスが盛り上がっていくだろうと考えるならば今後下値をパラパラと小さいサイズで拾っていくと言うイメージかと思いますね。

|

| GOLD DAILY ⇒ Taking the Heat. |

|

| SILVER DAILY ⇒ Hit Hit Hit. |

金曜日には共に下髭の長い形状で実体部分が殆ど無く、金はやや陰線、銀は短いながらも陽線で引けているのですが、ロングの投げが一服した程度であって長期勢が大きな会を入れてくる場面でもなさそうに思います。

シリア情勢も沈静化する中での動きですが、材料次第では大きく上がる事を示したと言う状況なので、中長期的にリスク回避バイアスが盛り上がっていくだろうと考えるならば今後下値をパラパラと小さいサイズで拾っていくと言うイメージかと思いますね。

Top FX Movers of the Week(Sept.9th - Sept.13th.2013.)

9月9日(月)~13日(金)の週を通した主要通貨ペアの週次パフォーマンス分析です。

通貨ペア ↑↓ 週終値 週始値 変動(pips) 変動(%)

通貨ペア ↑↓ 週終値 週始値 変動(pips) 変動(%)

①NZDJPY ↑ 80.79 79.32 +147 +1.82%

②GBPJPY ↑ 157.72 154.89 +283 +1.79%

③NZDUSD↑ 0.8133 0.8003 +130 +1.60%

④GBPUSD↑ 1.5876 1.5628 +248 +1.56%

⑤EURJPY ↑ 132.09 130.63 +146 +1.11%

⑥NZDCAD↑ 0.8419 0.8326 +93 +1.10%

⑦CHFJPY ↑ 106.85 105.70 +115 +1.08%

⑧GBPCAD↑ 1.6438 1.6270 +168 +1.02%

⑨GBPAUD↑ 1.7171 1.7004 +167 +0.97%

⑩AUDNZD↓ 1.1362 1.1471 -109 -0.96%

上記主要通貨ペア週次パフォーマンス結果の通貨レベルの分解結果

は以下のようになりました。

上昇通貨 ⇒ NZD(4回),GBP(4回),EUR,CHF

下落通貨 ⇒ JPY(4回),USD(2回),CAD(2回),AUD(2回)

先々週の勝組だった南半球通貨は先週は明暗を分けています。Hawkishな材料が続いたNZDとGBPが上昇をリードし、北米通貨が下落組になっています。日本円は行って来いという感じではありましたが週初の”オリンピック円安”の影響で負組みの筆頭格でした。

ただ、全体的には週半ば以降は膠着感も強まる値幅の出難い流れだったと言う印象が残ります。やはり次の起爆剤はFOMCでしょうか。

The Final Round Rush:How They Finished the Week.

9月13日(金)北米市場における最後の4時間での主要通貨攻防戦の様相です。流動的なシリア情勢やTOTO議論で注目されるFOMCを視野に先週の通貨需給は同調整されていったのでしょうか。

通貨ペア ↑↓ 終値 始値 変動(pips) 変動(%)

通貨ペア ↑↓ 終値 始値 変動(pips) 変動(%)

①CADCHF ↓ 0.8973 0.8998 -25 -0.28%

②NZDCHF ↓ 0.7559 0.7575 -16 -0.21%

③GBPCAD ↑ 1.6438 1.6404 +34 +0.21%

④EURCAD ↑ 1.3767 1.3739 +28 +0.20%

⑤AUDCAD ↑ 0.9571 0.9556 +15 +0.16%

⑥GBPNZD ↑ 1.9514 1.9485 +29 +0.15%

⑦EURNZD ↑ 1.6343 1.6319 +24 +0.15%

⑧CADJPY ↓ 95.92 96.05 -13 -0.14%

⑨USDCAD ↑ 1.0353 1.0339 +14 +0.14%

⑩CHFJPY ↑ 106.85 106.72 +13 +0.12%

上記通貨ペアの分解結果は以下の通りです。

上昇通貨 ⇒ CHF(3回),GBP(2回),EUR(2回),AUD,JPY,USD

下落通貨 ⇒ CAD(6回),NZD(3回),JPY

週を通して強かったNZDに持高調整的な売りが入っています。先々週末の雇用統計でロングになったCADのポジションも最後に落とされているイメージですね。

2013年9月8日日曜日

Review of the Week(Sept.2nd - Sept.6th. 2013)

9月2日(月)~6日(金)の週の簡単なサマリーです。

1 Key Events.

①G20会合@ロシア(=シリア問題)

・シリア空爆を巡る米ロの駆け引きに終始。

・国際世論は完全に2分されている状況だが英仏が議会の反対に合い

自国軍を動かせるのは実質的に米軍のみと言う構図。

・ドイツなども反対に回り欧州も分裂。しかも欧州世論としては軍事行動

は支持されず。

②シリア空爆に関する米国の状況

・オバマ政権は原則議会に諮る方針(イラク侵攻時など過去には諮っていない)。

・議会の反対は根強い=一般世論は反対。

・覇権国家の威信、世界の警察としての米国と言うコンセプトからは支持

が多い。

・オバマ政権も政治家も双方がジレンマ状態。

・最終的には時限と手段を限定(空爆のみ。陸軍投入なし)で妥協へ。

③RBA政策金利据え置き

・Cash Rateを2.5%に据え置き。

・2011年11月~2013年8月までに行った合計225bp(2.25%)の利下げの

効果の見極めへ。

④スイスGDP上昇

・2QのGDPが+0.5%で市場予想の+0.3%を上回る。

・SNBはEURCHFの下限(対EURでのCHFの上限)の死守は明言。

⑤ECB政策金利据え置き

・ECBは予想通り政策金利を0.5%に据え置き。

・ドラギ総裁は欧州の最悪期脱出を示唆。

・必要に応じた追加緩和の可能性を排除せず。

⑥BOE政策金利据え置き

・BOEも政策金利予想通りを0.5%に据え置き。

・資産購入規模、ペースも予想通り据え置き(GBP375bio)

⑦BOJ金融政策据え置き

・BOJも政策金利、資産購入規模、ペース、インフレ目標全て据え置き。

・緩やかな景気回復、不動産分野中心の投資意欲、インフレ期待の

上昇に自信。

⑧米国経済指標

・8月ISM非製造業指数が市場予想を上回る58.6。2005年12月以来

約8年振り高水準。

・8月雇用統計でNFP(非農業部門新規雇用者数)が+169千人

(予想+173千人)。

・7月の数字も+162千人⇒+104千人へ大幅下方修正。

・一方失業率は7.3%に改善(先月は7.4%)

⑨カナダ雇用統計

・8月雇用者数は市場予想(+20千人)の約3倍の+59千人。

・失業率も7.1%に低下(先月は7.2%)

2 金融市場

①不安定な資本市場

・株式市場の値幅が拡大。Tapeing議論やシリア動向に神経質に

なる中で基調は強気維持。

・長期金利上昇モード継続。

・DOWが$15千の攻防。米10年債利回りが3%手前で越週

(週高値2.984%)。

②為替市場は地政学リスクを反映

・ISMまでは堅調だった米ドルは雇用統計で最後に腰折れ。

・カナダは7月の不振を吹き飛ばす内容だった8月の雇用統計で

カナダドルは上昇。

・株価の堅調振りに日本円は下値を探る展開が中心(円安バイアス)。

・地政学リスク回避と純粋なリスク量の縮小が南半球への資本流入を

演出。豪ドル、ニュージーランドが大きく反発する展開。

1 Key Events.

①G20会合@ロシア(=シリア問題)

・シリア空爆を巡る米ロの駆け引きに終始。

・国際世論は完全に2分されている状況だが英仏が議会の反対に合い

自国軍を動かせるのは実質的に米軍のみと言う構図。

・ドイツなども反対に回り欧州も分裂。しかも欧州世論としては軍事行動

は支持されず。

②シリア空爆に関する米国の状況

・オバマ政権は原則議会に諮る方針(イラク侵攻時など過去には諮っていない)。

・議会の反対は根強い=一般世論は反対。

・覇権国家の威信、世界の警察としての米国と言うコンセプトからは支持

が多い。

・オバマ政権も政治家も双方がジレンマ状態。

・最終的には時限と手段を限定(空爆のみ。陸軍投入なし)で妥協へ。

③RBA政策金利据え置き

・Cash Rateを2.5%に据え置き。

・2011年11月~2013年8月までに行った合計225bp(2.25%)の利下げの

効果の見極めへ。

④スイスGDP上昇

・2QのGDPが+0.5%で市場予想の+0.3%を上回る。

・SNBはEURCHFの下限(対EURでのCHFの上限)の死守は明言。

⑤ECB政策金利据え置き

・ECBは予想通り政策金利を0.5%に据え置き。

・ドラギ総裁は欧州の最悪期脱出を示唆。

・必要に応じた追加緩和の可能性を排除せず。

⑥BOE政策金利据え置き

・BOEも政策金利予想通りを0.5%に据え置き。

・資産購入規模、ペースも予想通り据え置き(GBP375bio)

⑦BOJ金融政策据え置き

・BOJも政策金利、資産購入規模、ペース、インフレ目標全て据え置き。

・緩やかな景気回復、不動産分野中心の投資意欲、インフレ期待の

上昇に自信。

⑧米国経済指標

・8月ISM非製造業指数が市場予想を上回る58.6。2005年12月以来

約8年振り高水準。

・8月雇用統計でNFP(非農業部門新規雇用者数)が+169千人

(予想+173千人)。

・7月の数字も+162千人⇒+104千人へ大幅下方修正。

・一方失業率は7.3%に改善(先月は7.4%)

⑨カナダ雇用統計

・8月雇用者数は市場予想(+20千人)の約3倍の+59千人。

・失業率も7.1%に低下(先月は7.2%)

2 金融市場

①不安定な資本市場

・株式市場の値幅が拡大。Tapeing議論やシリア動向に神経質に

なる中で基調は強気維持。

・長期金利上昇モード継続。

・DOWが$15千の攻防。米10年債利回りが3%手前で越週

(週高値2.984%)。

②為替市場は地政学リスクを反映

・ISMまでは堅調だった米ドルは雇用統計で最後に腰折れ。

・カナダは7月の不振を吹き飛ばす内容だった8月の雇用統計で

カナダドルは上昇。

・株価の堅調振りに日本円は下値を探る展開が中心(円安バイアス)。

・地政学リスク回避と純粋なリスク量の縮小が南半球への資本流入を

演出。豪ドル、ニュージーランドが大きく反発する展開。

登録:

コメント (Atom)